Mục lục:

- Quỹ 'Hedge Fund' là gì

- Về mặt pháp lý, các quỹ phòng hộ thường được thành lập dưới hình thức các đối tác đầu tư tư nhân được mở cho một số ít các nhà đầu tư được công nhận và cần một khoản đầu tư tối thiểu ban đầu. Đầu tư vào các quỹ phòng hộ là không thanh toán vì họ thường yêu cầu nhà đầu tư giữ lại tiền trong quỹ ít nhất là một năm, thời điểm đó được gọi là thời kỳ bế tắc. Rút tiền cũng có thể xảy ra ở những khoảng thời gian nhất định như quý hoặc hai năm một lần.

- Ngành công nghiệp tương đối yên lặng trong hơn hai thập kỉ cho đến khi một bài viết năm 1986 của Nhà đầu tư thể chế chào hàng hiệu suất hai con số của Quỹ Tiger của Julian Robertson. Với một quỹ đầu tư hedge hàng đầu một lần nữa thu hút sự chú ý của công chúng với hiệu quả của nó, các nhà đầu tư đã đổ xô vào một ngành công nghiệp hiện đang cung cấp hàng ngàn quỹ và ngày càng tăng các chiến lược kỳ lạ, bao gồm giao dịch tiền tệ và các công cụ phái sinh như tương lai và các lựa chọn.

- Quỹ phòng hộ đầu tiên được thành lập vào cuối những năm 1940 như là một loại chứng khoán cổ phần dài hạn / ngắn. Gần đây hơn, các nhà đầu tư tổ chức - các quỹ lương hưu công cộng và công cộng, các khoản tín thác và ủy thác và các bộ phận tín thác ngân hàng - bao gồm các quỹ phòng hộ như một phân đoạn của một danh mục đầu tư đa dạng.

- Sự chênh lệch mua bán sáp nhập: Sự chênh lệch mua bán sáp nhập, còn được gọi là "thỏa thuận chênh lệch", nhằm nắm bắt sự chênh lệch giữa giá thị trường chứng khoán doanh nghiệp và giá trị của chúng khi hoàn thành việc mua bán, sáp nhập, spin-off, hoặc tương tự hơn một công ty. Trong thương lượng arbitrage sáp nhập, cơ hội thường liên quan đến việc mua cổ phiếu của một công ty mục tiêu sau khi một thông báo sáp nhập và rút ngắn số tiền thích hợp của cổ phiếu của công ty mua lại.

- Nguyên tắc hoạt động tuyệt đối

- Thật không may, lợi nhuận cao không nhất thiết giúp xác định một quỹ hấp dẫn. Trong một số trường hợp, một quỹ phòng hộ có thể đã sử dụng một chiến lược đã được ủng hộ, làm tăng hiệu suất để được cao hơn bình thường cho loại của nó. Vì vậy, một khi các quỹ nhất định được xác định là các nhà đầu tư có lãi suất cao, điều quan trọng là xác định chiến lược của quỹ và so sánh lợi nhuận của quỹ này với các quỹ khác trong cùng một loại. Để làm điều này, một nhà đầu tư có thể thiết lập các hướng dẫn bằng cách tạo ra một phân tích đồng đẳng về các quỹ tương tự. Ví dụ, người ta có thể thiết lập phần trăm thứ 50 như là hướng dẫn để lọc quỹ.

- Sự sắp xếp kinh doanh này có những người chỉ trích, người nói rằng cấu trúc là một lỗ hổng cho phép các quỹ phòng hộ tránh phải đóng thuế. Quy tắc về lãi suất đã chuyển vẫn chưa bị lật đổ mặc dù đã có nhiều nỗ lực trong Quốc hội. Nó đã trở thành một vấn đề chuyên đề trong cuộc bầu cử sơ bộ năm 2016.

- Một số quỹ phòng hộ có liên quan đến vụ bê bối giao dịch nội gián từ năm 2008. Hai trường hợp thương mại nội gián cao cấp nhất là Tập đoàn Galleon do Raj Rajaratnam và SAC Capital quản lý bởi Steven Cohen.

- Steven Cohen cá nhân không bao giờ phải chịu án phí hình sự. Thay vào đó, SEC đã đưa ra một vụ kiện dân sự đối với SAC Capital vì không giám sát chặt chẽ các thương nhân của mình. Bộ Tư pháp đã đưa ra một bản cáo trạng hình sự đối với quỹ phòng hộ chống gian lận chứng khoán và gian lận dây. SAC Capital đã đồng ý giải quyết tất cả các khiếu kiện chống lại nó bằng cách hối lộ và trả một khoản 1 đô la. 2 tỷ đồng. Quỹ phòng hộ cũng đồng ý ngừng quản lý tiền mặt. Tuy nhiên, một khoản thanh toán vào tháng 1 năm 2016 đã lật đổ lệnh cấm của Cohen từ việc quản lý tiền bạc và sẽ để anh ta quản lý tiền trong hai năm, phải được kiểm tra bởi một chuyên gia tư vấn độc lập và các kỳ thi SEC.

Quỹ 'Hedge Fund' là gì

Các quỹ phòng hộ là các khoản đầu tư thay thế sử dụng các quỹ hợp nhất sử dụng nhiều chiến lược khác nhau để thu lợi nhuận chủ động, hoặc alpha, cho các nhà đầu tư của họ. Các quỹ phòng hộ có thể được quản lý tích cực hoặc sử dụng các công cụ phái sinh và đòn bẩy trong cả thị trường trong nước và quốc tế với mục tiêu tạo ra lợi nhuận cao (theo nghĩa tuyệt đối hoặc trên một chuẩn mực thị trường cụ thể). Điều quan trọng cần lưu ý là các quỹ phòng hộ nói chung chỉ có thể tiếp cận được đối với các nhà đầu tư được chứng nhận vì họ cần ít quy định của SEC hơn các quỹ khác. Một khía cạnh đã đặt ra ngành công nghiệp quỹ phòng hộ là một thực tế là các quỹ phòng hộ phải đối mặt với quy định ít hơn so với các quỹ tương hỗ và các phương tiện đầu tư khác.

- More on Hedge Funds

-

Nguyên nhân gây ra vụ buôn bán ma túy gây ra vụ tấn công dữ dội Ethereum Flash vào tháng Sáu?

-

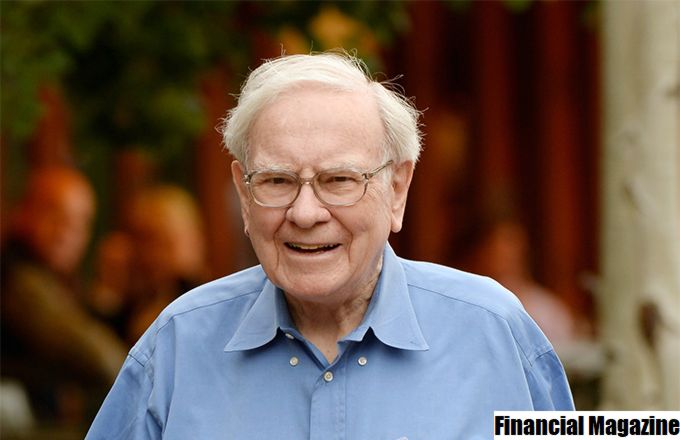

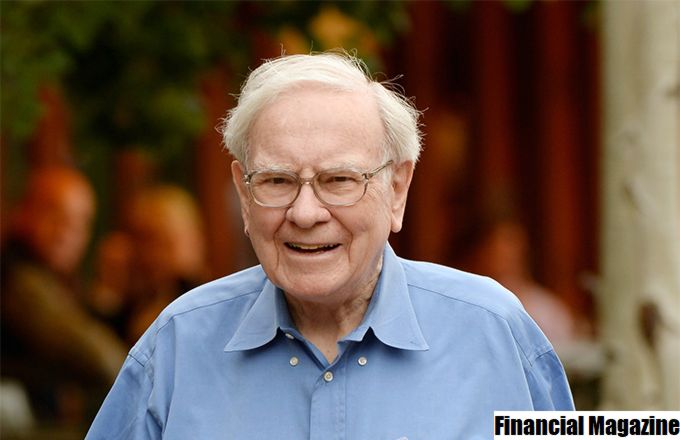

Buffett cho biết đối tác kinh doanh cuối cùng là …

-

Quỹ đầu tư mạo hiểm trị giá 500 triệu đô la Mỹ sẽ tập trung vào Cryptocurrency

-

Các quỹ phòng hộ được xây dựng để tận dụng các cơ hội thị trường xác định được. Các quỹ phòng hộ sử dụng các chiến lược đầu tư khác nhau và do đó thường được phân loại theo phong cách đầu tư. Có sự đa dạng đáng kể trong các thuộc tính rủi ro và đầu tư giữa các phong cách.

Về mặt pháp lý, các quỹ phòng hộ thường được thành lập dưới hình thức các đối tác đầu tư tư nhân được mở cho một số ít các nhà đầu tư được công nhận và cần một khoản đầu tư tối thiểu ban đầu. Đầu tư vào các quỹ phòng hộ là không thanh toán vì họ thường yêu cầu nhà đầu tư giữ lại tiền trong quỹ ít nhất là một năm, thời điểm đó được gọi là thời kỳ bế tắc. Rút tiền cũng có thể xảy ra ở những khoảng thời gian nhất định như quý hoặc hai năm một lần.

Cựu nhà văn và nhà xã hội học của công ty Alf Jones Winslow Jones, AW Jones & Co. đưa ra quỹ phòng hộ đầu tiên vào năm 1949. Trong khi viết một bài báo về xu hướng đầu tư hiện tại cho Fortune vào năm 1948, Jones đã được lấy cảm hứng để thử bàn tay của mình trong việc quản lý tiền bạc. Ông đã huy động 100.000 đô la Mỹ (bao gồm 40.000 đô la Mỹ) và cố gắng giảm thiểu nguy cơ nắm giữ các cổ phiếu dài hạn bằng cách bán các cổ phiếu khác ngắn hạn. Sự đổi mới đầu tư bây giờ được gọi là mô hình cổ phiếu dài hạn / ngắn. Jones cũng sử dụng đòn bẩy để nâng cao lợi nhuận.

Năm 1952, Jones thay đổi cấu trúc của chiếc xe đầu tư của mình, chuyển nó từ quan hệ đối tác chung thành một công ty hợp danh và thêm 20% phí khích lệ để bồi thường cho đối tác quản lý. Là người quản lý tiền đầu tiên kết hợp bán nhanh, sử dụng đòn bẩy, chia sẻ rủi ro thông qua hợp tác với các nhà đầu tư khác và một hệ thống bồi thường dựa trên hiệu suất đầu tư, Jones đã giành vị trí của mình trong lịch sử đầu tư như là cha đẻ của quỹ phòng hộ.Các quỹ phòng hộ đã thực hiện tốt hơn hầu hết các quỹ tương hỗ trong những năm 1960 và đã trở nên phổ biến hơn khi một bài báo năm 1966 trong tạp chí Fortune đã đánh dấu một khoản đầu tư mù quáng đã vượt trội mọi quỹ lẫn nhau trên thị trường bằng con số hai con số trong năm qua và cao hai con số trong năm năm qua.

Tuy nhiên, khi các xu hướng của quỹ phòng hộ đã phát triển, trong một nỗ lực để tối đa hoá lợi nhuận, nhiều quỹ quay lưng lại với chiến lược của Jones, tập trung vào việc lựa chọn cổ phiếu cùng với việc tự bảo hiểm rủi ro và thay vì tham gia vào các chiến lược rủi ro dựa trên đòn bẩy dài hạn. Những chiến thuật này đã dẫn tới những tổn thất nặng nề trong những năm 1969-1970, sau đó là một số quỹ hedge fund trong thời gian thị trường gấu của những năm 1973-74.Ngành công nghiệp tương đối yên lặng trong hơn hai thập kỉ cho đến khi một bài viết năm 1986 của Nhà đầu tư thể chế chào hàng hiệu suất hai con số của Quỹ Tiger của Julian Robertson. Với một quỹ đầu tư hedge hàng đầu một lần nữa thu hút sự chú ý của công chúng với hiệu quả của nó, các nhà đầu tư đã đổ xô vào một ngành công nghiệp hiện đang cung cấp hàng ngàn quỹ và ngày càng tăng các chiến lược kỳ lạ, bao gồm giao dịch tiền tệ và các công cụ phái sinh như tương lai và các lựa chọn.

Các nhà quản lý tiền tệ cao cấp bỏ hoang công nghiệp quỹ tương hỗ truyền thống trong những năm đầu thập niên 90, tìm kiếm danh vọng và tài sản như các nhà quản lý quỹ phòng hộ. Thật không may, lịch sử lại lặp lại vào cuối những năm 1990 và vào đầu những năm 2000 vì một số quỹ phòng hộ cao cấp, bao gồm cả Robertson's, thất bại trong thời trang ngoạn mục. Kể từ thời kỳ đó, ngành công nghiệp quỹ phòng hộ đã phát triển đáng kể. Ngày nay ngành công nghiệp quỹ phòng hộ là khối lượng lớn-tổng tài sản quản lý trong ngành công nghiệp có giá trị hơn 3 USD. 2 nghìn tỷ theo Báo cáo Quỹ Tiền mặt Hài cho Preqin năm 2016.

Số lượng các quỹ phòng hộ cũng đã tăng lên. Trong năm 2002, có khoảng 2 000 quỹ đầu tư phòng chống rủi ro. Con số này đã tăng lên hơn 10 000 vào năm 2015. Tuy nhiên, vào năm 2016, số lượng các quỹ phòng hộ đang giảm dần theo dữ liệu từ Hedge Fund Research. Dưới đây là mô tả các đặc điểm chung cho hầu hết các quỹ phòng hộ hiện tại.Các đặc điểm chính của các quỹ phòng hộ

1. Các quỹ hedge chỉ được phép lấy tiền từ các nhà đầu tư "đủ tiêu chuẩn" - những cá nhân có thu nhập hàng năm vượt quá $ 200,000 trong hai năm qua hoặc trị giá ròng vượt quá $ 1 triệu, không kể cư trú chính của họ. Như vậy, Ủy ban Chứng khoán và Chứng khoán cho rằng những nhà đầu tư đủ điều kiện thích hợp đủ để xử lý các rủi ro tiềm ẩn đến từ một ủy thác đầu tư rộng lớn hơn.

2. Họ cung cấp vĩ độ đầu tư rộng lớn hơn các quỹ khác: Vũ trụ đầu tư của quỹ phòng hộ chỉ bị giới hạn bởi nhiệm vụ của mình. Một quỹ phòng hộ có thể cơ bản đầu tư vào mọi thứ - đất đai, bất động sản, cổ phiếu, các dẫn xuất và tiền tệ. Ngược lại, các quỹ tương hỗ phải cơ bản gắn bó với cổ phiếu hay trái phiếu, và thường chỉ có duy nhất từ lâu.

3. Họ thường sử dụng đòn bẩy: Các quỹ phòng hộ thường sử dụng tiền vay để tăng lợi nhuận.Như chúng ta đã thấy trong cuộc khủng hoảng tài chính năm 2008, đòn bẩy cũng có thể xóa sạch các quỹ phòng hộ.

4. Cấu trúc phí: Thay vì chỉ tính phí chi phí, các quỹ phòng hộ sẽ tính phí cả chi phí và phí thực hiện. Cấu trúc phí này được gọi là phí quản lý tài sản "Hai và Hai mươi" - 2% và sau đó giảm 20% lợi nhuận.

Có nhiều đặc điểm cụ thể hơn để xác định quỹ phòng hộ, nhưng về cơ bản, bởi vì họ là những đơn vị đầu tư tư nhân chỉ cho phép các cá nhân giàu có đầu tư thì các quỹ phòng hộ có thể làm được những gì họ muốn miễn là họ tiết lộ chiến lược trước cho các nhà đầu tư . Vĩ độ rộng này có thể là rất nguy hiểm, và đôi khi nó có thể xảy ra. Một số vụ nổ tài chính ngoạn mục nhất có liên quan đến các quỹ phòng hộ. Điều đó cho thấy, tính linh hoạt của các quỹ phòng hộ đã dẫn đến một số nhà quản lý tiền tài năng nhất tạo ra lợi nhuận lâu dài đáng kinh ngạc.

Quỹ phòng hộ đầu tiên được thành lập vào cuối những năm 1940 như là một loại chứng khoán cổ phần dài hạn / ngắn. Gần đây hơn, các nhà đầu tư tổ chức - các quỹ lương hưu công cộng và công cộng, các khoản tín thác và ủy thác và các bộ phận tín thác ngân hàng - bao gồm các quỹ phòng hộ như một phân đoạn của một danh mục đầu tư đa dạng.

Điều quan trọng cần lưu ý là "bảo hiểm rủi ro" thực sự là cách giảm rủi ro nhưng mục tiêu của hầu hết các quỹ phòng hộ là tối đa hóa lợi tức đầu tư. Tên này chủ yếu là lịch sử, vì các quỹ phòng hộ đầu tiên đã cố gắng để phòng ngừa rủi ro giảm của thị trường gấu bằng cách rút ngắn thị trường. (Các quỹ tương hỗ thường không tham gia vào các vị trí ngắn là một trong những mục tiêu chính của họ). Ngày nay, các quỹ phòng hộ sử dụng hàng chục chiến lược khác nhau, do đó không chính xác khi nói rằng các quỹ phòng hộ chỉ "phòng ngừa rủi ro". Trên thực tế, bởi vì các nhà quản lý quỹ đầu cơ mạo hiểm đầu tư vào đầu cơ, các quỹ này có thể mang nhiều rủi ro hơn thị trường nói chung.

Dưới đây là một số rủi ro của các quỹ phòng hộ:

1. Chiến lược đầu tư tập trung cho thấy các quỹ phòng hộ có nguy cơ tổn thất lớn.

2. Các quỹ phòng hộ thường đòi hỏi các nhà đầu tư phải khóa lại tiền trong nhiều năm.

3. Sử dụng đòn bẩy, hoặc vay mượn tiền, có thể biến những gì sẽ là một mất mát nhỏ vào một thiệt hại đáng kể.

Chiến lược Hedge Fund

Có nhiều chiến lược mà các nhà quản lý sử dụng nhưng dưới đây là tổng quan chung về các chiến lược chung.

Bình đẳng về thị trường tài chính: Các quỹ này cố gắng xác định các chứng khoán vốn chủ sở hữu bị đánh giá quá cao và bị đánh giá thấp đồng thời vô hiệu hoá rủi ro thị trường khi kết hợp các vị thế dài và ngắn. Danh mục đầu tư thường có cấu trúc là thị trường, ngành, lĩnh vực, và đô la trung lập, với một danh mục đầu tư beta khoảng không. Điều này được thực hiện bằng cách nắm giữ các vị trí vốn cổ phần dài hạn và ngắn với mức độ tiếp xúc gần như với các yếu tố thị trường hoặc ngành liên quan. Bởi vì phong cách này tìm kiếm lợi nhuận tuyệt đối, điểm chuẩn thường là tỷ lệ không có rủi ro.

Chênh lệch chuyển đổi: Các chiến lược này cố gắng khai thác sai lệch trong chứng khoán chuyển đổi doanh nghiệp, chẳng hạn như trái phiếu chuyển đổi, chứng chỉ và cổ phiếu ưu đãi chuyển đổi.Các nhà quản lý thuộc thể loại này mua hoặc bán các chứng khoán này và sau đó bảo vệ một phần hoặc tất cả các rủi ro liên quan. Ví dụ đơn giản nhất là mua trái phiếu chuyển đổi và bảo hiểm rủi ro đối với thành phần vốn chủ sở hữu của trái phiếu bằng cách rút ngắn cổ phiếu liên quan. Ngoài việc thu thập phiếu giảm giá trên trái phiếu chuyển đổi, các chiến lược chênh lệch có thể chuyển đổi có thể kiếm tiền nếu sự biến động kỳ vọng của tài sản cơ bản tăng lên do tùy chọn được nhúng, hoặc nếu giá của tài sản cơ bản tăng lên nhanh chóng. Tùy thuộc vào chiến lược phòng ngừa, chiến lược cũng sẽ kiếm tiền nếu chất lượng tín dụng của người phát hành được cải thiện.

Cân bằng lợi tức thu nhập cố định: Các quỹ này cố gắng xác định các chứng khoán và trái phiếu có thu nhập cố định định giá quá cao trước tiên dựa trên cơ sở kỳ vọng thay đổi cấu trúc hạn hoặc chất lượng tín dụng của các vấn đề liên quan hoặc ngành thị trường khác nhau. Danh mục đầu tư thu nhập cố định thường bị vô hiệu hóa chống lại các chuyển động thị trường theo hướng bởi vì danh mục đầu tư kết hợp các vị trí dài và ngắn, do đó thời gian danh mục đầu tư gần bằng không.

Chứng khoán chiết khấu: Cạnh tranh của chứng khoán đang gặp khó khăn được đầu tư vào cả nợ và vốn cổ phần của các công ty đang trong tình trạng phá sản hoặc gần. Hầu hết các nhà đầu tư không chuẩn bị cho những khó khăn pháp lý và đàm phán với các chủ nợ và những người yêu cầu bồi thường khác mà là chung với các công ty đau khổ. Các nhà đầu tư truyền thống thích chuyển những rủi ro này sang người khác khi một công ty có nguy cơ vỡ nợ. Hơn nữa, nhiều nhà đầu tư không được cầm cố chứng khoán bị vỡ nợ hoặc có nguy cơ vỡ nợ. Do tình trạng thiếu thanh khoản của nợ nần và nợ công, doanh số bán hàng ngắn rất khó khăn, vì vậy hầu hết các quỹ đều dài.

Sự chênh lệch mua bán sáp nhập: Sự chênh lệch mua bán sáp nhập, còn được gọi là "thỏa thuận chênh lệch", nhằm nắm bắt sự chênh lệch giữa giá thị trường chứng khoán doanh nghiệp và giá trị của chúng khi hoàn thành việc mua bán, sáp nhập, spin-off, hoặc tương tự hơn một công ty. Trong thương lượng arbitrage sáp nhập, cơ hội thường liên quan đến việc mua cổ phiếu của một công ty mục tiêu sau khi một thông báo sáp nhập và rút ngắn số tiền thích hợp của cổ phiếu của công ty mua lại.

Vốn tự bảo hiểm: Các chiến lược bảo hiểm vốn tự chọn cố gắng xác định các chứng khoán cổ phần bị định giá quá cao và bị định giá thấp. Danh mục đầu tư thường không có cấu trúc là thị trường, ngành công nghiệp, ngành và đô la trung lập, và chúng có thể tập trung cao. Ví dụ, giá trị của các vị trí ngắn có thể chỉ là một phần của giá trị của các vị trí dài và danh mục có thể có một sự tiếp xúc ròng dài với thị trường chứng khoán. Vốn chủ sở hữu được bảo hiểm là quỹ đầu tư mạo hiểm lớn nhất trong số các tài sản được quản lý. Nó còn được gọi là chiến lược cổ phần dài hạn / ngắn.

- Macro toàn cầu: Các chiến lược vĩ mô toàn cầu chủ yếu cố gắng tận dụng những động thái có hệ thống trong các thị trường tài chính và phi tài chính lớn thông qua việc kinh doanh các hợp đồng tiền tệ, tương lai và quyền chọn mặc dù họ cũng có thể nắm giữ các vị trí chủ chốt trong thị trường cổ phiếu và thị trường trái phiếu truyền thống.Phần lớn, chúng khác với các chiến lược phòng hộ theo truyền thống trong đó tập trung vào các xu hướng thị trường chủ yếu hơn là về các cơ hội an ninh cá nhân. Nhiều nhà quản lý vĩ mô toàn cầu sử dụng các công cụ phái sinh, như tương lai và các lựa chọn, trong chiến lược của họ. Do đó, các hợp đồng tương lai được quản lý đôi khi được phân loại theo kết quả của toàn cầu.

- Các thị trường đang nổi lên: Các quỹ này tập trung vào các thị trường mới nổi và thị trường chưa trưởng thành. Bởi vì việc bán ngắn hạn không được phép ở hầu hết các thị trường mới nổi và bởi vì các hợp đồng tương lai và quyền chọn có thể không có, các quỹ này có xu hướng dài.

- Quỹ các quỹ: Một quỹ các quỹ (FOF) là quỹ đầu tư vào một số quỹ phòng hộ cơ bản. Một FOF điển hình đầu tư vào 10-30 quỹ phòng hộ và một số FOF thậm chí còn đa dạng hơn. Mặc dù các nhà đầu tư FOF có thể đạt được sự đa dạng hóa giữa các nhà quản lý và chiến lược quản lý rủi ro, họ phải trả hai mức phí: một cho người quản lý quỹ phòng hộ và người quản lý FOF. FOF thường dễ tiếp cận hơn với các nhà đầu tư cá nhân và có tính thanh khoản cao hơn.

- Nhà quản lý quỹ phòng hộ rủi ro

- Các nhà quản lý quỹ hedge nổi tiếng với cấu trúc trả lương điển hình 2 và 20 của họ, theo đó người quản lý quỹ nhận được 2% tài sản và 20% lợi nhuận mỗi năm. Đó là 2% được phê bình, và nó không phải là khó khăn để xem lý do tại sao. Ngay cả khi người quản lý quỹ hedge mất tiền, ông vẫn nhận được 2% tài sản. Ví dụ, một người quản lý giám sát một quỹ trị giá 1 tỷ đô la có thể bỏ ra 20 triệu đô la một năm để bồi thường mà không cần ngón tay.

- Điều đó có nghĩa là có những cơ chế để giúp bảo vệ những người đầu tư vào các quỹ phòng hộ. Thông thường, những hạn chế về lệ phí như nhãn hiệu nước cao được sử dụng để ngăn chặn các nhà quản lý danh mục đầu tư nhận được thanh toán cho cùng một khoản thanh toán hai lần. Các giới hạn về mức phí cũng có thể được áp dụng để ngăn chặn các nhà quản lý nhận rủi ro quá mức.

- Làm thế nào để lựa chọn một quỹ phòng hộ

- Với rất nhiều quỹ phòng hộ trong vũ trụ đầu tư, điều quan trọng là các nhà đầu tư biết họ đang tìm kiếm cái gì để hợp lý hóa quá trình thẩm định và đưa ra các quyết định kịp thời và thích hợp.

- Khi tìm kiếm một quỹ phòng hộ chất lượng cao, điều quan trọng là nhà đầu tư cần xác định các chỉ số quan trọng đối với họ và những kết quả cần thiết cho mỗi nhà đầu tư. Các nguyên tắc này có thể dựa trên các giá trị tuyệt đối, chẳng hạn như lợi nhuận vượt quá 20% mỗi năm trong năm năm trước đó, hoặc chúng có thể tương đối, chẳng hạn như năm quỹ có hiệu suất cao nhất trong một thể loại cụ thể.

Nguyên tắc hoạt động tuyệt đối

Nguyên tắc đầu tiên mà nhà đầu tư nên đặt khi lựa chọn quỹ là tỷ suất lợi nhuận hàng năm. Giả sử chúng ta muốn tìm quỹ có lợi tức năm năm một lần vượt quá lợi tức trên chỉ số Trái phiếu Chính phủ Citigroup World WGBI 1%. Bộ lọc này sẽ loại bỏ tất cả các quỹ hoạt động kém hiệu quả trong thời gian dài và có thể điều chỉnh dựa trên hiệu suất của chỉ số theo thời gian.

Hướng dẫn này cũng sẽ cho thấy các quỹ có lợi nhuận dự kiến cao hơn nhiều, chẳng hạn như các quỹ vĩ mô toàn cầu, các quỹ dài hạn / dài hạn, và một số khác.Nhưng nếu đây không phải là các loại quỹ mà nhà đầu tư đang tìm kiếm, thì họ cũng phải thiết lập một hướng dẫn cho độ lệch chuẩn. Một lần nữa, chúng tôi sẽ sử dụng WGBI để tính độ lệch tiêu chuẩn cho chỉ số trong năm năm trước. Giả sử chúng ta thêm 1% vào kết quả này và xác định giá trị đó làm hướng dẫn cho độ lệch tiêu chuẩn. Các quỹ có độ lệch tiêu chuẩn lớn hơn các hướng dẫn cũng có thể được loại bỏ khỏi xem xét thêm.

Thật không may, lợi nhuận cao không nhất thiết giúp xác định một quỹ hấp dẫn. Trong một số trường hợp, một quỹ phòng hộ có thể đã sử dụng một chiến lược đã được ủng hộ, làm tăng hiệu suất để được cao hơn bình thường cho loại của nó. Vì vậy, một khi các quỹ nhất định được xác định là các nhà đầu tư có lãi suất cao, điều quan trọng là xác định chiến lược của quỹ và so sánh lợi nhuận của quỹ này với các quỹ khác trong cùng một loại. Để làm điều này, một nhà đầu tư có thể thiết lập các hướng dẫn bằng cách tạo ra một phân tích đồng đẳng về các quỹ tương tự. Ví dụ, người ta có thể thiết lập phần trăm thứ 50 như là hướng dẫn để lọc quỹ.

Bây giờ nhà đầu tư có hai hướng dẫn mà tất cả các quỹ cần phải đáp ứng để xem xét thêm. Tuy nhiên, việc áp dụng hai hướng dẫn này vẫn để lại quá nhiều quỹ để đánh giá trong một khoảng thời gian hợp lý. Các hướng dẫn bổ sung cần được thiết lập, nhưng các hướng dẫn bổ sung sẽ không nhất thiết áp dụng trong toàn bộ quỹ vũ trụ còn lại. Ví dụ, các hướng dẫn cho một quỹ arbitrage sáp nhập sẽ khác với các quỹ của một quỹ trung lập dài hạn.

Hướng dẫn thực hiện tương đối

Để tạo điều kiện thuận lợi cho các nhà đầu tư tìm kiếm các quỹ chất lượng cao, không chỉ đáp ứng được các hướng dẫn về rủi ro lợi tức và rủi ro ban đầu mà còn đáp ứng các hướng dẫn cụ thể cho chiến lược, bước tiếp theo là thiết lập một bộ hướng dẫn tương đối. Các chỉ số hiệu suất tương đối nên luôn dựa trên các danh mục hoặc chiến lược cụ thể. Chẳng hạn, sẽ không công bằng khi so sánh một quỹ vĩ mô toàn cầu có sử dụng đòn bẩy với một quỹ đầu tư cổ phiếu dài hạn / trung lập.

Để thiết lập hướng dẫn cho một chiến lược cụ thể, nhà đầu tư có thể sử dụng một gói phần mềm phân tích (như Morningstar) để xác định một vũ trụ bằng các chiến lược tương tự. Sau đó, một phân tích ngang hàng sẽ tiết lộ nhiều thống kê, được chia thành các phần tư hoặc thập phân, cho vũ trụ đó.

ngưỡng cho mỗi hướng dẫn có thể là kết quả cho mỗi chỉ số đáp ứng hoặc vượt quá phần trăm thứ 50. Nhà đầu tư có thể nới lỏng các nguyên tắc bằng cách sử dụng phần trăm thứ 60 hoặc thắt chặt chỉ dẫn bằng cách sử dụng phần trăm thứ 40. Sử dụng phần trăm thứ 50 trên tất cả các chỉ số thường lọc ra tất cả ngoại trừ một vài quỹ phòng hộ để xem xét bổ sung. Ngoài ra, việc thiết lập các hướng dẫn theo cách này cho phép linh hoạt điều chỉnh các hướng dẫn vì môi trường kinh tế có thể ảnh hưởng đến lợi nhuận tuyệt đối của một số chiến lược.

Độ lệch tiêu chuẩn

Độ lệch tiêu chuẩn Rolling

Tháng để phục hồi / chiết khấu tối đa

Sai lệch đi xuống

Dưới đây là danh sách các chỉ số chính để sử dụng cho việc thiết lập các nguyên tắc:

Những hướng dẫn này sẽ giúp loại bỏ nhiều quỹ trong vũ trụ và xác định một số tiền khả thi để phân tích thêm.Một nhà đầu tư cũng có thể muốn xem xét các hướng dẫn khác có thể giảm thêm số lượng quỹ để phân tích hoặc để xác định các quỹ đáp ứng các tiêu chí bổ sung có liên quan đến nhà đầu tư. Một số ví dụ về các hướng dẫn khác bao gồm:

- Quy mô Quỹ / Quy mô Công ty: Hướng dẫn về quy mô có thể là tối thiểu hoặc tối đa tùy theo sở thích của nhà đầu tư. Ví dụ, các nhà đầu tư tổ chức thường đầu tư số tiền lớn như vậy mà quỹ hoặc công ty phải có quy mô tối thiểu để có thể đầu tư lớn. Đối với các nhà đầu tư khác, một quỹ quá lớn có thể phải đối mặt với những thách thức trong tương lai bằng cách sử dụng chiến lược tương tự để phù hợp với thành công trong quá khứ. Đây có thể là trường hợp đối với các quỹ phòng hộ đầu tư vào không gian vốn cổ phần nhỏ.

- Hồ sơ Theo dõi: Nếu một nhà đầu tư muốn một quỹ có số hồ sơ tối thiểu là 24 hoặc 36 tháng, hướng dẫn này sẽ loại bỏ bất kỳ quỹ mới nào. Tuy nhiên, đôi khi một người quản lý quỹ sẽ để lại quỹ của riêng mình và mặc dù quỹ mới, hiệu suất của người quản lý có thể được theo dõi trong một thời gian dài hơn.

- Đầu tư tối thiểu: Tiêu chí này rất quan trọng đối với các nhà đầu tư nhỏ vì có nhiều quỹ có mức tối thiểu có thể làm cho việc đa dạng hoá của nó trở nên khó khăn. Việc đầu tư tối thiểu của quỹ cũng có thể chỉ ra các loại nhà đầu tư trong quỹ. Mức tối thiểu lớn hơn có thể cho thấy một tỷ lệ cao hơn các nhà đầu tư tổ chức, trong khi mức tối thiểu thấp có thể cho biết số lượng lớn các nhà đầu tư cá nhân.

- Điều khoản mua lại: Các điều khoản này có liên quan đến tính thanh khoản và trở nên rất quan trọng khi danh mục tổng thể không thanh khoản cao. Các khoảng thời gian khóa dài hơn là khó khăn hơn để kết hợp vào danh mục đầu tư và thời gian mua lại dài hơn một tháng có thể là một số thách thức trong quá trình quản lý danh mục đầu tư. Một hướng dẫn có thể được thực hiện để loại bỏ các quỹ có lockups khi một danh mục đầu tư đã được illiquid, trong khi hướng dẫn này có thể được thư giãn khi một danh mục đầu tư có đủ thanh khoản.

- Lợi nhuận của quỹ phòng hộ được đánh thuế như thế nào?

Khi một quỹ đầu cơ trong nước Hoa Kỳ trả lợi nhuận cho các nhà đầu tư của mình, tiền này phải chịu thuế lợi tức. Tỷ suất lợi nhuận vốn ngắn hạn được áp dụng cho lợi nhuận từ các khoản đầu tư nắm giữ dưới một năm, và giống như mức thuế suất của nhà đầu tư đối với thu nhập thông thường. Đối với các khoản đầu tư được tổ chức hơn một năm, tỷ lệ này không nhiều hơn 15% đối với hầu hết người nộp thuế, nhưng có thể lên đến 20% trong khung thuế cao. Thuế này áp dụng cho cả U. và các nhà đầu tư nước ngoài.

- Một quỹ phòng hộ ngoài khơi được thành lập bên ngoài Hoa Kỳ, thường là ở một nước có mức thuế thấp hoặc không có thuế. Nó chấp nhận các khoản đầu tư từ các nhà đầu tư nước ngoài và các đơn vị U. được miễn thuế. Các nhà đầu tư này không phải chịu bất kỳ khoản nợ thuế nào của U. trên lợi nhuận phân phối.

- Cách Hedge Funds Tránh phải Trả Thuế

- Nhiều quỹ phòng hộ được cấu trúc để tận dụng lợi ích thực hiện. Theo cơ cấu này, một quỹ được coi là một đối tác. Các nhà sáng lập và quản lý quỹ là các đối tác chung, trong khi các nhà đầu tư là các đối tác hạn chế.Các nhà sáng lập cũng sở hữu công ty quản lý điều hành quỹ phòng hộ. Các nhà quản lý kiếm được 20% lệ phí thực hiện của lãi suất thực như là đối tác chung của quỹ.

- Nhà quản lý quỹ phòng hộ được bù đắp bằng lãi suất thực hiện này; thu nhập của họ từ quỹ được đánh thuế là lợi tức đầu tư trái ngược với tiền lương hoặc tiền bồi thường cho các dịch vụ được trả. Lệ phí khuyến khích được đánh thuế với tỷ lệ tăng vốn dài hạn là 20% so với thuế suất thuế thu nhập bình thường, trong đó tỷ lệ hàng đầu là 39. 6%. Điều này thể hiện mức tiết kiệm thuế đáng kể cho các nhà quản lý quỹ phòng hộ.

Sự sắp xếp kinh doanh này có những người chỉ trích, người nói rằng cấu trúc là một lỗ hổng cho phép các quỹ phòng hộ tránh phải đóng thuế. Quy tắc về lãi suất đã chuyển vẫn chưa bị lật đổ mặc dù đã có nhiều nỗ lực trong Quốc hội. Nó đã trở thành một vấn đề chuyên đề trong cuộc bầu cử sơ bộ năm 2016.

Nhiều quỹ phòng hộ nổi bật sử dụng các doanh nghiệp tái bảo hiểm ở Bermuda như một cách khác để giảm bớt nghĩa vụ thuế của họ. Bermuda không tính thuế thu nhập doanh nghiệp, vì vậy các quỹ phòng hộ đã thành lập các công ty tái bảo hiểm của riêng họ ở Bermuda. Các quỹ phòng hộ sau đó gửi tiền cho các công ty tái bảo hiểm ở Bermuda. Các nhà tái bảo hiểm, lần lượt, đầu tư các quỹ này trở lại vào các quỹ phòng hộ. Bất kỳ khoản lợi nhuận nào từ các quỹ phòng hộ này đều được chuyển cho các công ty tái bảo hiểm ở Bermuda, nơi mà họ không nợ thuế thu nhập doanh nghiệp. Lợi nhuận từ các khoản đầu tư của quỹ phòng hộ tăng lên mà không có nghĩa vụ thuế. Thuế chỉ được nợ một khi các nhà đầu tư bán cổ phần của họ trong các công ty tái bảo hiểm.

Doanh nghiệp ở Bermuda phải là một doanh nghiệp bảo hiểm. Bất kỳ hình thức kinh doanh nào khác có thể sẽ bị phạt từ Dịch vụ Doanh thu Nội địa của Hoa Kỳ (IRS) cho các công ty đầu tư nước ngoài thụ động. IRS định nghĩa bảo hiểm là một hoạt động kinh doanh. Để đủ tiêu chuẩn là một doanh nghiệp hoạt động, công ty tái bảo hiểm không thể có một khoản vốn lớn hơn nhiều so với những gì nó cần để trở lại bảo hiểm mà nó bán. Không rõ tiêu chuẩn này là gì, vì nó chưa được IRS xác định.

Một số quỹ phòng hộ có liên quan đến vụ bê bối giao dịch nội gián từ năm 2008. Hai trường hợp thương mại nội gián cao cấp nhất là Tập đoàn Galleon do Raj Rajaratnam và SAC Capital quản lý bởi Steven Cohen.

Tập đoàn Galleon đã quản lý hơn 7 tỷ đô la vào thời điểm cao điểm trước khi buộc phải đóng cửa vào năm 2009. Công ty được thành lập vào năm 1997 bởi Raj Rajaratnam. Trong năm 2009, các công tố viên liên bang cáo buộc Rajaratnam với nhiều tội gian lận và giao dịch nội gián. Ông bị kết án 14 tội danh trong năm 2011 và bắt đầu thụ án 11 năm. Nhiều nhân viên của Tập đoàn Galleon cũng bị kết án vì vụ tai tiếng.

Rajaratnam bị bắt có được thông tin nội bộ từ Rajat Gupta, thành viên hội đồng quản trị của Goldman Sachs. Trước khi tin này được đưa ra công khai, Gupta đã thông báo thông tin mà Warren Buffett đang thực hiện đầu tư vào Goldman Sachs vào tháng 9 năm 2008 vào thời điểm cao điểm của cuộc khủng hoảng tài chính. Rajaratnam đã có thể mua một lượng lớn cổ phiếu của Goldman Sachs và kiếm được lợi nhuận khổng lồ từ những cổ phiếu đó trong một ngày.

Rajaratnam cũng đã bị kết án về tội buôn bán nội gián khác. Trong suốt nhiệm kỳ của mình với tư cách là người quản lý quỹ, ông đã trồng trọn một nhóm người trong ngành để có thể tiếp cận với thông tin nguyên liệu.

Steven Cohen và quỹ phòng hộ của ông, SAC Capital, cũng liên quan đến vụ bê bối thương mại nội gián lộn xộn. SAC Capital đã quản lý khoảng 50 tỷ USD vào thời điểm cao điểm. SEC đã đột kích các văn phòng của bốn công ty đầu tư do cựu thương nhân SAC Capital điều hành vào năm 2010. Trong vài năm tới, SEC đã đưa ra một số cáo buộc hình sự đối với các thương nhân SAC Capital.

Mathew Martoma, cựu quản lý danh mục đầu tư của SAC Capital, đã bị kết án về chi phí giao dịch nội gián mà cho là đã dẫn đến lợi nhuận trên SAC lên tới 276 triệu đô la. Ông đã thu thập được thông tin nội bộ về các thử nghiệm thuốc thử lâm sàng của FDA trên một loại thuốc của Alzheimer mà SAC Capital sau đó được mua bán.

Steven Cohen cá nhân không bao giờ phải chịu án phí hình sự. Thay vào đó, SEC đã đưa ra một vụ kiện dân sự đối với SAC Capital vì không giám sát chặt chẽ các thương nhân của mình. Bộ Tư pháp đã đưa ra một bản cáo trạng hình sự đối với quỹ phòng hộ chống gian lận chứng khoán và gian lận dây. SAC Capital đã đồng ý giải quyết tất cả các khiếu kiện chống lại nó bằng cách hối lộ và trả một khoản 1 đô la. 2 tỷ đồng. Quỹ phòng hộ cũng đồng ý ngừng quản lý tiền mặt. Tuy nhiên, một khoản thanh toán vào tháng 1 năm 2016 đã lật đổ lệnh cấm của Cohen từ việc quản lý tiền bạc và sẽ để anh ta quản lý tiền trong hai năm, phải được kiểm tra bởi một chuyên gia tư vấn độc lập và các kỳ thi SEC.

Các quy định mới đối với các quỹ phòng hộ

Các quỹ phòng hộ rất lớn và mạnh mẽ mà SEC đang bắt đầu chú ý hơn, đặc biệt là vì các vi phạm như buôn bán nội gián và gian lận dường như thường xảy ra nhiều hơn. Tuy nhiên, một hành động gần đây đã làm nới lỏng cách mà các quỹ phòng hộ có thể bán xe của họ cho các nhà đầu tư.

Tháng 3 năm 2012, đạo luật Khởi sự Doanh nghiệp của chúng tôi (Đạo luật JOBS) đã được ký kết thành luật. Nguyên tắc cơ bản của Đạo luật JOBS là khuyến khích tài trợ cho các doanh nghiệp nhỏ tại U. bằng cách nới lỏng các quy định về chứng khoán. Đạo luật JOBS cũng có tác động lớn đến các quỹ phòng hộ: Tháng 9 năm 2013, lệnh cấm quảng cáo quỹ đầu tư đã được dỡ bỏ. Trong một cuộc bỏ phiếu 4-1, SEC đã chấp thuận một đề nghị cho phép các quỹ phòng hộ và các công ty khác tạo ra các dịch vụ tư nhân để quảng cáo cho bất cứ ai họ muốn, nhưng họ vẫn chỉ chấp nhận đầu tư từ nhà đầu tư được chứng nhận. Các quỹ phòng hộ thường là các nhà cung cấp vốn chủ yếu cho các doanh nghiệp mới thành lập và doanh nghiệp nhỏ do có nhiều vĩ độ đầu tư rộng khắp. Đưa ra các quỹ phòng hộ cơ hội để xin vốn sẽ có hiệu quả giúp tăng trưởng các doanh nghiệp nhỏ bằng cách tăng vốn đầu tư sẵn có.

Quảng cáo quỹ đầu tư chứng khoán đòi hỏi phải cung cấp các sản phẩm đầu tư của quỹ cho nhà đầu tư được chứng nhận hoặc trung gian tài chính thông qua in ấn, truyền hình và internet. Một quỹ phòng hộ muốn mời (quảng cáo) nhà đầu tư phải nộp một "Mẫu D" với SEC ít nhất 15 ngày trước khi nó bắt đầu quảng cáo. Vì quảng cáo quỹ phòng hộ đã bị nghiêm cấm trước khi dỡ bỏ lệnh cấm này, SEC rất quan tâm đến việc các nhà phát hành tư nhân sử dụng quảng cáo như thế nào, vì vậy nó đã làm thay đổi Mẫu D.Các quỹ hăng hái công cộng cũng cần phải nộp một Mẫu D sửa đổi trong vòng 30 ngày kể từ ngày chấm dứt hợp đồng. Việc không tuân thủ các quy tắc này sẽ dẫn đến lệnh cấm tạo thêm chứng khoán trong một năm trở lên.

Phòng hộ Quỹ thanh lý Gần đến năm 2009 Mức độ | Theo Hedge Fund Research (HFR) trong năm 2015, việc thanh lý tài sản phòng hộ đầu tư

Các quỹ này đã giúp các quỹ phòng hộ thắng lớn

Một số cược sáng suốt giúp các nhà quản lý quỹ phòng hộ tăng mức chi tiêu trung bình 50% vào năm 2013, mặc dù phần lớn các quỹ không thể đánh bại thị trường rộng lớn.

Phòng thủ Đầu tư: Học hỏi từ Quỹ phòng hộ này Pro

Tìm kiếm ý tưởng về các công ty, ngành hoặc đầu tư ngắn gọn? Xem xét ý kiến của các quỹ này hedge quỹ.